Toda la Información de caracter general.

Modelo 720 – Declaración de bienes en el extranjero

El modelo 720 no es más que una declaración informativa sobre bienes y derechos situados en el extranjero. Desde su aprobación en el año 2013, el modelo 720 solo ha generado polémicas, y la última y más sonada ha sido la Sentencia sobre las sanciones que España impone por declarar de forma errónea o incorrecta el modelo 720.

Como era de esperar el régimen sancionador específico ha sido derogado, al igual que se ha eliminado la imprescriptibilidad de las ganancias patrimoniales no justificadas. De esta forma, el incumplimiento o la no presentación en plazo del modelo 720 son infracciones tributarias que se someten al régimen general de infracciones y sanciones.

En resumen, el modelo 720 está vigente. Si estás obligado a presentarlo te aconsejamos que lo hagas en los plazos legales establecidos, entre el 1 de enero y el 31 de marzo de cada año, en relación al ejercicio fiscal anterior.

¿Quiénes están obligados a presentar el Modelo 720?

Estos son los tipos de contribuyentes que están obligados a presentar el modelo 720 si se encuentran en alguno de los tres supuestos que relacionamos en el punto siguiente:

1. Personas físicas y jurídicas residentes en España.

2. Establecimientos permanentes en España de personas físicas/jurídicas no residentes.

3. Entidades del 35.4 LGT (herencias yacentes, comunidades de bienes).

Supuestos que obligan a informar en el modelo 720

1. Cuentas bancarias: Ser titular, cotitular, representante, autorizado o beneficiario de cuentas en entidades financieras situadas en el extranjero, cuyos saldos medios del último trimestre o a 31 de diciembre superen conjuntamente los 50.000 €.

2. Valores: Ser titular o titular real de valores, derechos, seguros y rentas depositados, gestionados u obtenidas en el extranjero, cuando superen conjuntamente los 50.000 €. Quedando exentos los planes de pensiones.

3. Bienes inmuebles: Bienes inmuebles y derechos sobre bienes inmuebles situados en el extranjero, con su límite conjunto de 50.000 €.

4. Criptomonedas: Ser titular, beneficiario o autorizado de monedas virtuales situadas en el extranjero. A fecha de hoy no se ha establecido ningún límite por debajo del cual no existiría obligación de presentar el citado modelo 720.

El Gobierno confirma que aún no existe obligatoriedad de incluir en el modelo 720 las criptomonedas. La Agencia Tributaria recalca el hecho de que, sin la existencia de la reglamentación oportuna que lo desarrolle y, por tanto, sin las casillas pertinentes sobre los datos de criptomonedas en el modelo 720, no existe ningún argumento que valide la idea de exigir su declaración.

Presentación del modelo 720 en ejercicios posteriores

Solo deberás presentarlo en aquellos ejercicios en los que cualquiera de los tres tipos de activos (cuentas bancarias, valores o bienes inmuebles) haya incrementado su valoración en 20.000 € en relación a la valoración informada en el modelo 720 presentado.

También, tendrás que volver a presentar el modelo 720 cuando vendas un inmueble o canceles una cuenta previamente declarada.

¿Cuándo se presenta el Modelo 720?

La declaración de bienes en el extranjero se presenta entre el 1 de enero y el 31 de marzo. Suministrando siempre la información relativa al ejercicio inmediatamente anterior.

¿Cómo se presenta el Modelo 720?

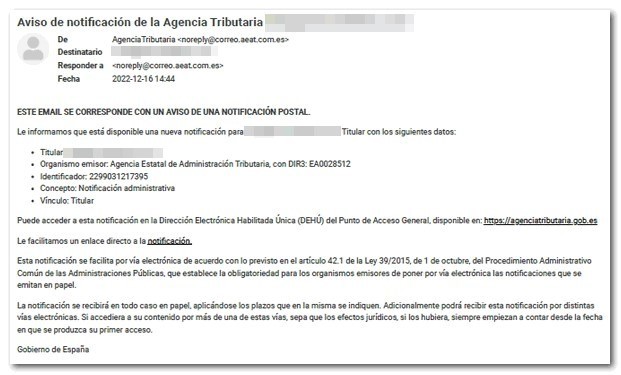

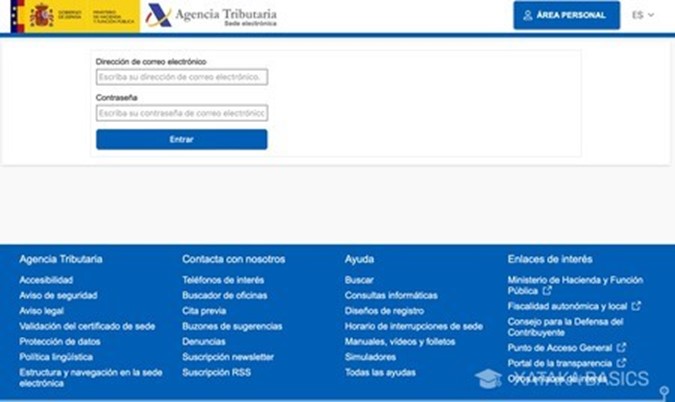

Esta declaración se presenta exclusivamente por vía telemática, de acuerdo con los requisitos y procedimiento descritos en los artículos 5 y 6 de su orden de aprobación. Para poder presentar el Modelo 720 es imprescindible tener un Certificado Digital o cualquier otra forma de identificación electrónica segura aceptada por la AEAT.

Exenciones en la presentación del Modelo 720

Por regla general, no se debe presentar el Modelo 720 cuando no se superen los 50.000 € de valor en ninguno de los bloques de la declaración. Si en cualquiera de ellos, ya sea individual o colectivamente (por ejemplo, en caso de cotitularidad de cuentas o inmuebles) se superan los 50.000 €, entonces persiste la obligación de presentar.

Tampoco, cuando tratándose de una persona jurídica, estos activos se encuentren reflejados en la contabilidad de la misma, siempre que se hallen debidamente identificados e individualizados. Esta exención exonera al titular (persona jurídica), pero no a los autorizados, apoderados, responsables…

Por lo tanto, esta exención exime a las personas jurídicas de la obligación de declarar el Modelo 720, siempre que los activos se encuentren reflejados en su contabilidad de forma correcta.