¿Cómo actuar en caso de rectificación de cuotas de IVA deducidas?

Puede ocurrir que una vez practicada la deducción de las cuotas de IVA soportadas nos demos cuenta de que ha habido un error en su cálculo o que simplemente esta se ve alterada por la aplicación de deducciones o bonificaciones por parte del emisor de la factura, teniendo que proceder a la rectificación de las deducciones.

Puede ocurrir que una vez practicada la deducción de las cuotas de IVA soportadas nos demos cuenta de que ha habido un error en su cálculo o que simplemente esta se ve alterada por la aplicación de deducciones o bonificaciones por parte del emisor de la factura, teniendo que proceder a la rectificación de las deducciones.

La rectificación de deducciones se pueden deber a:

- Una incorrecta determinación de las deducciones, como por ejemplo, en caso de aplicar un porcentaje de prorrata diferente.

- Una rectificación en las cuotas repercutidas, ya sea por:

- La determinación incorrecta de la cuota, como por ejemplo, por aplicación de un tipo impositivo erróneo.

- La modificación de la base imponible, como por ejemplo, por la devolución de envases o en caso de la aplicación de rappels.

Igualmente esta rectificación puede suponer un aumento o una disminución del derecho a deducir, un aspecto importante para saber cómo actuar ante la Administración.

A continuación, vamos exponerles un resumen de cómo actuar en estos casos.

Si la rectificación implica un incremento de cuotas: puede efectuarse en la autoliquidación del período en que el sujeto pasivo reciba la factura rectificativa o en las declaraciones siguientes, siempre que no hayan transcurrido cuatro años desde el devengo del impuesto o desde que se hayan producido las circunstancias determinantes de la modificación de la base imponible.

Si la rectificación no tiene causa en la modificación de la base imponible: no podrá efectuarse después de un año desde la expedición de la factura rectificativa.

Si la rectificación implica una minoración de cuotas: es obligatoria y debe efectuarse:

- Si es por error fundado de derecho o modificación de la base imponible: en la autoliquidación del período en que se hubiese recibido la factura rectificativa.

- En el supuesto de concurso o si la operación gravada queda sin efecto como consecuencia del ejercicio de una acción de reintegración concursal u otras de impugnación ejercitadas en el seno del concurso, si el comprador o adquirente inicial está también en concurso: en la autoliquidación del período en que se ejerció el derecho a la deducción de las cuotas soportadas, sin que proceda aplicar recargos ni intereses de demora.

- Si es por otra causa: debe presentar autoliquidación rectificativa aplicándose el recargo y los intereses de demora que procedan, según el artículo 27 de la Ley 58/2003, de 17 de diciembre, General Tributaria.

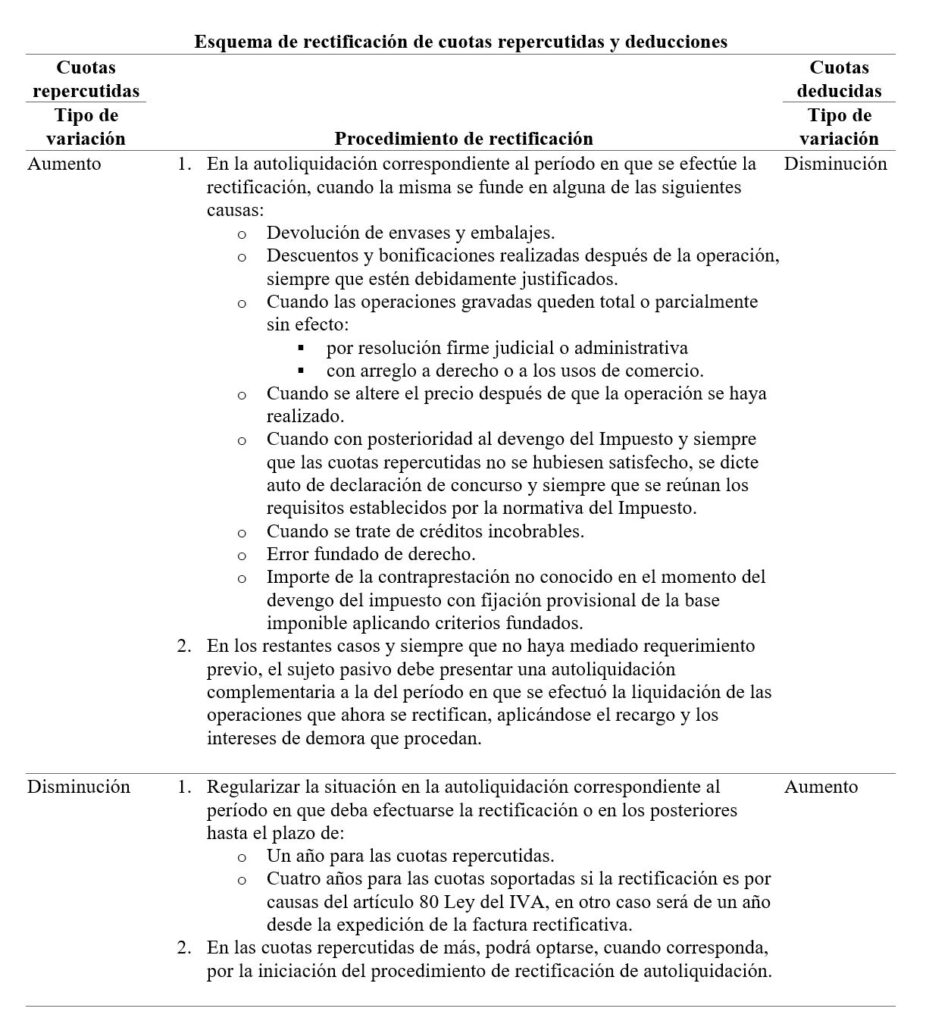

Esquema de rectificación de cuotas repercutidas y deducciones

Pueden ponerse en contacto con este despacho profesional para cualquier duda o aclaración que puedan tener al respecto.

Grupo Coca Asesores-Abogados es una asesoría ubicada en Madrid que atiende a clientes tanto en España como en el Extranjero. Solicite su presupuesto sin compromiso.

Dado que las noticias publicadas se pueden visualizar independientemente de su vigencia, todo ello con el fin de poder revisar la información de interés de cualquier año que estuvieran en vigor, les informamos que el contenido de las noticias que visualice pudiera estar derogado, carecer de vigencia y de validez actualmente, con mayor probabilidad en el caso que este leyendo una noticia cuya fecha de publicación, que figura en la parte superior izquierda de la noticia, sea antigua.

© COCA ASESORES- RAMIREZ DE COCA Y ASOCIADOS,S.L. no se hace responsable de las pérdidas ocasionadas a las personas naturales o jurídicas que actúen o dejen de actuar como resultado de alguna información contenida en esta circular.